Блог им. melamaster |Благопост

- 05 июня 2023, 13:10

- |

Порядок произвольный ну или как всплыло в памяти.

@SergeyJu запустил в моей голове обдумывание идеи того, что рынок должен описываться на каком-то своём языке (типа зиг-загов). Его можно описывать случайным блужданием как любой числовой ряд, но у рынка должен быть некий свой язык и описывать рынок нужно на этом своём языке.

@Alex в моей голове заставил крутится мысли о том, что несколько плохих алгоритмов могут быть лучше одного хорошего.

@А. Г. окончательно устаканил в моей голове идею о нестационарном Гауссе как объемлющей матмодели рынка как числового ряда. Что все так называемые известные рыночные факты укладываются в такую модель и дополнительные экзотики не требуются для их описания.

@Дмитрий Овчинников поделился замечательной идеей албанского хфт и она во мне запустила другой процесс — укрепления моих тупанов.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 15 )

Блог им. melamaster |май'23

- 01 июня 2023, 04:18

- |

Это тупаны.

С уважением к уважаемым коллегам. Продолжаем торговать.

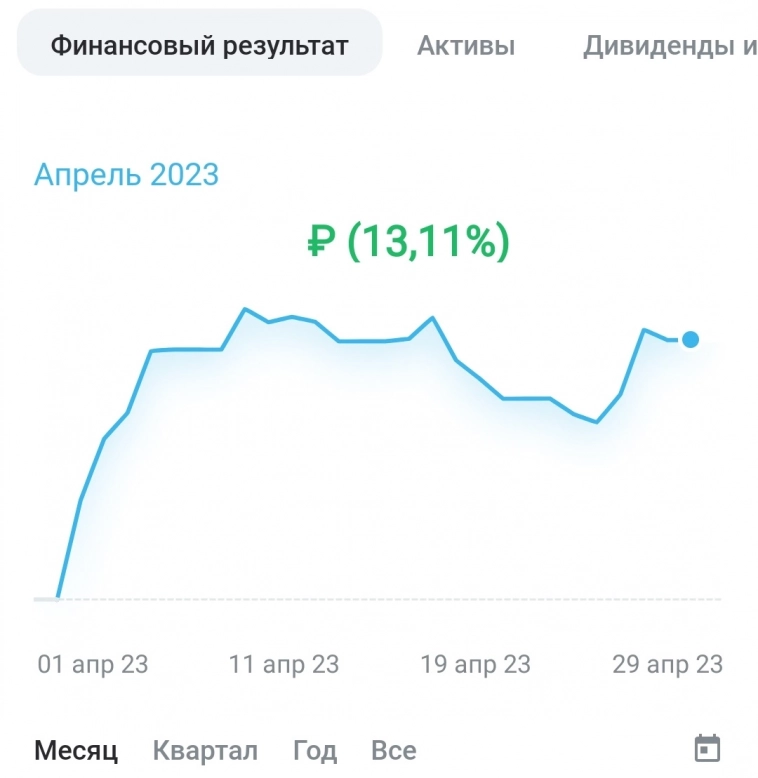

Блог им. melamaster |апрель'23

- 29 апреля 2023, 06:30

- |

Была иллюзия, что можно расслабиться, но «то тут, то там» намечаются ошибки, которые надо править, и идеи, которые надо исследовать.

Когда уже ришку пилить перестанет на дневках?:)

Блог им. melamaster |март'23

- 01 апреля 2023, 07:09

- |

Отчитываюсь о симпатичном фьючерсном марте:

Мегаволатильности не было. Как и не было мегастояния на месте.

Очень хочется фьючерсов на крипту от мосбиржи.

@moscow_exchange когда вы уже запустите фьючи на биток и эфир?

По нашей торговле сосредоточился на золоте и серебре — системы на этих фьючерсах у нас самое слабое место.

Из забавного. Когда-то много-много лет назад моим любимым инструментом был сбер, потом фаворитом стал RI. Теперь мой любимый инструмент это NG, на котором впервые (у меня) запущены как трендовые (большая часть) и контртрендовые (меньшая часть) системы. @Artemunak , я был не прав, полагая, что на газе не могло быть контры с осени прошлого года.

Блог им. melamaster |Алготрейдинг через IB

- 15 марта 2023, 18:02

- |

Напишите варианты, как у вас реализована автоматическая торговля по алгоритмам через InteractiveBrokers?

Какие связки, какой софт, что удобно, что неудобно?

Что бы вы порекомендовали, что — нет?

Интересует всё, платные варианты, бесплатные, с программированием, без программирования.

Спасибо!

Блог им. melamaster |февраль'23

- 01 марта 2023, 06:27

- |

В итоге еле-еле месяц в плюс закрылся:

Из конструктивного:

1. Робот переделан на непрерывное реинвестирование прибылей/убытков. Так и правильнее и меньше человеческого фактора.

2. В торговлю добавлен фьючерс на USDCNY.

Самый вреднючий инструмент из торгуемых это брент. Он уже год как пилится на моём тупом тайм-фрейме.

Какие-то системы в боковике болтаются. Какие-то обновили просадку.

Блог им. melamaster |Портфельные упражнения. Часть 3.

- 22 февраля 2023, 18:11

- |

В третьей и пока заключительной части проводилась чистая подгонка.

Поиск оптимальных весов по инструментам.

Критерий оптимальности — шарп, его максимизируем.

Метод оптимизации — монте-карло с уточнением.

Делаются случайные вектора весов, отбирается лучший.

Потом в лучшем варианте веса маленькими порциями перекидываются между компонентами.

Потом снова новая генерация, новый отбор и новое уточнение.

И так всё это гонялось сегодня. Периодически смотрел результат.

Оказалось, что уже после миллиона итераций такого алгоритма оптимальный вектор устаканивается и далее не уточняется.

Результат оказался банальным.

Наибольший вес достался рублю (сишка, евро), потом брент, потом ри, потом фьючерсы на акции.

А по смыслу это и так понятно. Грубо говоря, веса обратно пропорциональны волатильности инструментов и еще уместно делать скидку весов на группу инструментов, если они по факту и по смыслу скоррелированы.

Тут ничего выдающегося не получилось. Поэтому без картинок.

Продолжаем работать.

Блог им. melamaster |Портфельные упражнения. Часть 2.

- 22 февраля 2023, 04:11

- |

Дисклеймер: все расчеты по портфелю производятся из допущения, что мы имеем дневные доходности по кучи систем на куче инструментов.

При получении этих доходностей изначально с запасом учтены необходимые издержки, но при дальнейшем подневном портфелировании для ребаланса или реинвестирования все манипуляции проделываются в идеальном режиме.

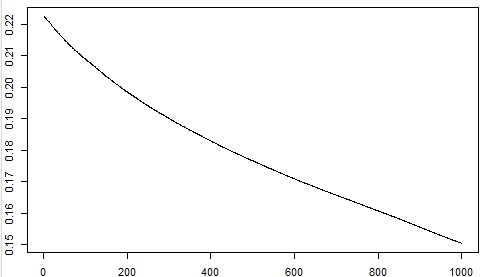

Я прошёлся скользящим окошком от 1 до 1000 дней и посмотрел, как меняется средняя годовая доходность портфеля в зависимости от того, как часто делается реинвестирование прибылей/убытков:

Получается, что экстремума нет, а оптимум это (в идеальных условиях) реинвестировать прибыли/убытки каждый день, т.е. максимально часто.

Также получилось, что, если мы не реинвестируем полгода, то теряем на этом в среднем полпроцента. То есть сперва потеря 1% годовых за год. Дале угол наклона меняется и в среднем за год теряется 0,5% от нереинвестирования. Если же не делать реинвестирования 4 года (1000 дней), то «теряется» треть доходности исследуемого портфеля.

Блог им. melamaster |Портфельные упражнения. Часть 1.

- 21 февраля 2023, 15:06

- |

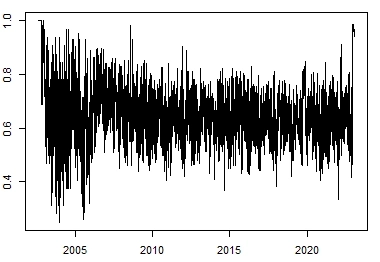

Пока суровый февраль пилит во всех торгуемых инструментах кроме NG, сижу ковыряюсь в портфельном тестировании всех систем на всех инструментах. Посчитал загрузку счета от 0 до 1. Получилась такая картина:

0 это в тех случаях, когда по всем инструментам по всем системам аут. Такого не бывает почти никогда.

1 это в тех случаях, когда по всем инструментам по всем системам полные позиции. Такого тоже почти никогда не бывает.

В среднем загрузка портфеля вышла на уровне 0,65. Почти золотое сечение:) Медиана почти совпадает со средним.

Это подневные данные.

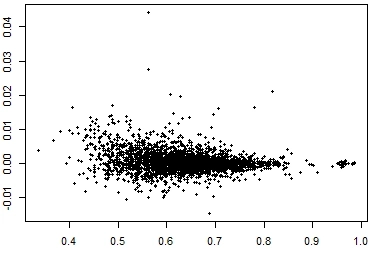

Далее у меня возникла гипотеза, что наверное, максимальная вармаржа по счету будет в те дни, когда загрузка в портфеле не только выше средней, но и близка к единице.

Построил такую диаграмку:

( Читать дальше )

Блог им. melamaster |Надо написать про убытки

- 17 февраля 2023, 17:34

- |

Коварный рубль «съел» вчерашний профит и сверх того «отъел», а завтра выходные...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс